Bankalar seçim sonrası olası kur, faiz şoklarına karşı stres testleri yapıyor; mevcut düzenlemelerin kârı aşağı çekmesi kaçınılmaz-Bankacılar – Reuters News

27-Mar-2023 16:50:33

Ebru Tuncay / Birsen Altayli

İSTANBUL, 27 Mart (Reuters) – Düşük faiz üzerine kurulu Türkiye Ekonomi Modeli’ni oturtmak amacıyla son bir buçuk yılda devreye alınan çok sayıda kısıtlamaya maruz kalan bankalar seçim sonrası olası bir kur ve faiz şokuna karşı stres testlerini yapmaya başladı.

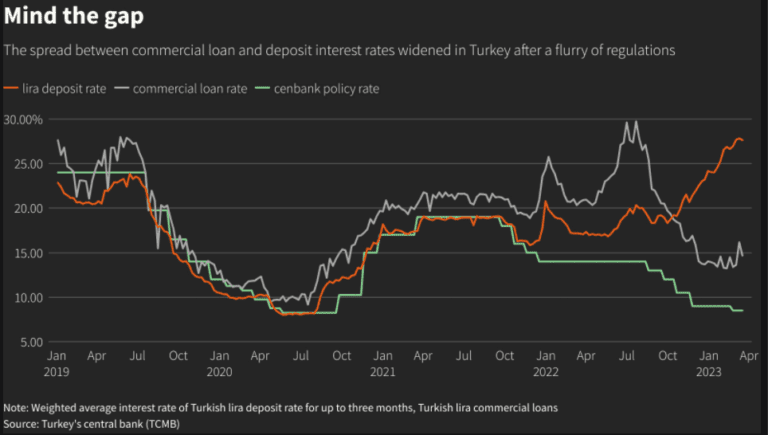

Düzenlemelerin yan etkisi olarak mevduat ile kredi faizi arasındaki makasın ise yılın ikinci yarısından sonra bankaların faiz gelirlerinde zarar yazmasına yol açması kaçınılmaz görünüyor.

Reuters’a bilgi veren üst düzey dört bankacı seçimi iktidar veya muhalefet hangi taraf kazanırsa kazansın ekonomideki mevcut uygulamaların “sürdürülemez” olduğunu vurguladılar. Bankacılar, ortodoks politikaların giderek bir zaruret haline geldiğini belirterek, bu politikalara geçişin ani değil kademeli olması gerektiğini ifade ettiler.

Cumhurbaşkanı Tayyip Erdoğan’ın Türkiye Ekonomi Modeli adı altında başlattığı düşük faiz ile yatırım, ihracat ve cari fazla vermeye dayalı politika bir buçuk yıldır uygulanıyor. Bu kapsamda sayıları 100’ü aştığı belirtilen düzenlemeyle bankaların kredi faaliyetleri kısıtlanırken, düzenlemelerin faiz gelirleri kaleminde tahribat yaratmasına kaçınılmaz gözüyle bakılıyor.

Ekonomi yönetimi şu ana kadarki açıklamalarında yürüttüğü politikaları başarılı olarak nitelemiş olsa da, geçen hafta ekonomi eski bakanlarından ve ortodoks politikaların uygulayıcısı olarak bilinen Mehmet Şimşek’in Erdoğan ile görüşmesi ekonomi politikasında bir değişime gidip gitmeyeceği sorusunu gündeme getirdi.

Merkez Bankası faizleri bir buçuk yıl içinde %19’dan %8.5’e çekerek enflasyonun 24 yılın zirvesine çıkmasına yol açtı.

Yapılan düzenlemeler bankacılık sektöründe fiyatlama davranışlarını değiştirdi. İhracata yönelik yatırımlar için ucuz kredi verilirken, bankaların diğer krediler için zorunlu karşılık ve tahvil ayırması zorunluluğu getirildi. Son olarak bu zorunluluk bireysel kredilere de getirildi. Düzenlemelerle ortalama ticari kredi faizleri %14-15’lerdeyken, mevduata verilen faizler ise %30’a kadar yükseldi.

Alışılagelmişin dışındaki bu politikaların artık devam etmesini “imkansız” olarak gören bankacılar ise “kötü senaryoda olası bir kur, faiz ve kredi şokuna karşı” stres testlerini yapmaya başladı.

Kötü senaryoda oluşabilecek kur ve faiz şokuyla sermaye yeterlilik rasyolarının düşmesi beklenirken, son düzenlemelerle bilanço kalemleri negatif etkilenen sektörün geçen yıl %366 olarak gerçekleşen kâr artışının yerini ise ikinci yarıda kâr daralmasına bırakması öngörülüyor.

KUR VE FAİZ RİSKİNE KARŞI STRES TESTİ

Bankaların stres testleri yapmakta olduğunu kaydeden üst düzey bir bankacı, “Bankaların kendi senaryoları var. Kur, faiz ve kredi şoklarına karşı bilançolarını test ediyor. Genel olarak bankaların durumları hâlâ sağlam, ancak 2018 yılından bu yana kredi pazarında pazar payını kaydadeğer bir şekilde artıran kamu bankalarında risk oluşabilir” diye konuştu.

Mevcut ekonomi ve faiz politikasının “sürdürülemez” olduğunun altını çizen aynı bankacı, “Sürdürmeye devam edilirse bu başka sıkıntıları da tetikler. Yapılacak şey çok basit: Bu riskleri almak yerine faizleri artıracaksın.”

İKİNCİ YARIDA NET FAİZ GELİRLERİ ZARARA DÖNECEK

Bu sene ikinci yarıdan sonra bankacılık sektörünün mevduat- kredi faiz makasından dolayı zarar yazmaya başlayacağını kaydeden üst düzey diğer bir bankacı, “İkinci yarı sonrasında bu politikalarla sektör zaten zarar yazmaya başlar. Ülkede geçen seneki kârdan daha aşağıda kalmaya neden olabilecek riskler var. Bankalar %90 olasılıkla geçen seneki kârlarını yakalayamayacak, hatta geçen seneki rakamların en az %20 altında kâr açıklayacak” diye konuştu.

BDDK verilerine göre sektörün net kârı geçen sene %366 artışla 433 milyar liraya çıkarken, bu artışta enflasyona endeksli tahvillerin değerlemesinin katkısı ve artan net faiz gelirlerinin desteği etkili olmuştu.

Bankacılık sektörü, uygulanan ekonomik model kapsamında son bir buçuk yılda bilançolarının yapısını değiştirecek 100’den fazla düzenlemeye maruz kaldı. Bunlardan en önemlisi ise bazı kredi türlerinde başlayan son olarak bireysel kredileri de kapsayan, kredi karşılığı zorunlu Hazine tahvili tutma yükümlülüğü oldu.

Bankacıların verdiği bilgilere göre verilen krediler karşılığı bankaların tutmak zorunda olduğu uzun vadeli düşük faizli Hazine tahvillerinin büyüklüğü 350 milyar TL seviyesine ulaştı.

Herhangi bir faiz artışında bu tahvillerin banka bilançolarında yaratabileceği riske de bankacılar aylar önce dikkat çekmişti.

BlueBay Asset Management gelişmekte olan ülkeler direktörü Polina Kurdyavko, Türkiye’nin ekonomik anlamdaki sorunun “iktidara kim gelirse gelsin ve hangi politikalar uygulanırsa uygulansın”, kolayca çözülemeyeceğini belirterek, “Ortodoks politikaları yeniden devreye alarak mevcut politikayı gevşetmek, kaçınılmaz olarak birisinin bu süreçte acı çekeceği anlamına gelir. Para birimini bir gecede %100 devalüe edip ‘tamam şimdi yeniden rekabetçisiniz’ diyemezsiniz çünkü bunun ekonominin tüm sektörlerinde önemli sonuçları olacaktır” dedi.

(Katkıda bulunan Rodrigo Campos, Ezgi Erkoyun; Redaksiyon Can Sezer)

(( [email protected] ; +90-212-3507056; Reuters Messaging: [email protected] ))